借贷市场进阶之路:Morpho 的二次跃迁如何实现?

撰文:Kevin, BlockBooster

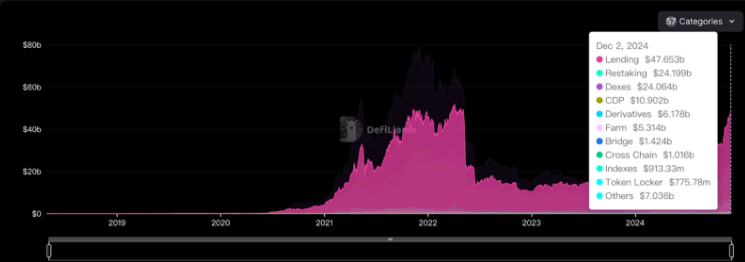

借贷协议的资金容量排名DeFi赛道第一,是DeFi中资金吸收量最大的板块。并且借贷是一个已经印证了需求,同时商业模式健康,且市场份额相对集中的市场。

Source:defillama

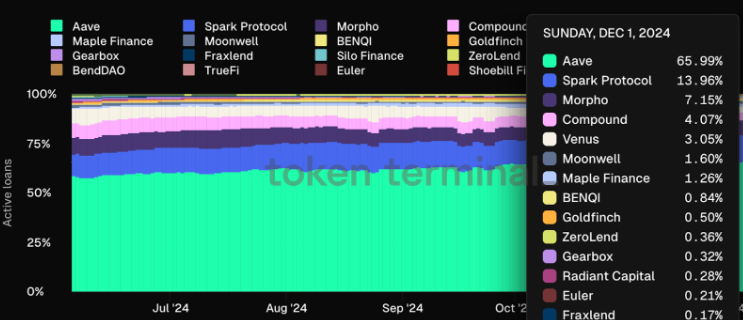

去中心化借贷市场的护城河明显:Aave的市场份额进一步上升,2023年时稳定在50-60%,目前上升至65-70%的区间。

Source: https://tokenterminal.com/explorer/markets/lending

Aave经过多年的积累,代币补贴幅度在逐渐减少,但目前除了Aave之外,其他借贷协议依然需要充分的额外的代币激励,包括Morpho。 观察Aave的发展历程,可以得出其实现目前市场占有率的核心优势:

- 长期稳健的安全表现:Aave有不少fork项目,但它们在短时间内都因盗币或坏账事件而停摆。相比之下,Aave至今保持了相对良好的安全记录。为存款用户提供了难以替代的信任基础。反观一些新兴的借贷协议,虽然可能具备创新性概念或更高的短期收益率,但在没有经历数年市场考验前,往往难以赢得用户,尤其是大资金用户的信赖。

- 更充足的安全投入:头部借贷协议凭借更高的收入和充裕的国库资金,能够为安全审计和风险管理提供强有力的资源支持。这种预算优势不仅确保了新功能开发的安全性,还为引入新资产奠定了稳固的基础,对协议的长期发展至关重要。

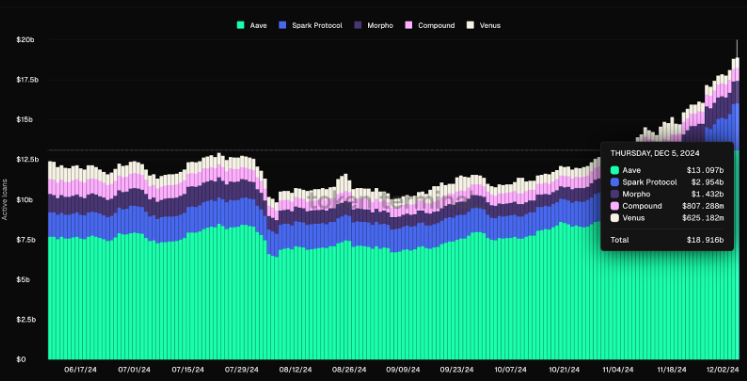

Morpho自2022年下半年获得a16z的融资以来,在2年时间内实现了借贷赛道中的弯道超车。如下图所示,Morpho目前的借出资金达到$1.432b,仅次于Aave和Spark。

Source: https://tokenterminal.com/explorer/markets/lending

Morpho的成功经历大抵可以划分为两个时期,也正是通过这两个时期的积累实现的跃迁,让Morpho的市场占有率稳稳上升。

第一次跃迁:优化 Aave 和 Compound 实现快速增长Morpho 的初始业务模式聚焦于提升借贷协议的资金利用效率,尤其针对 Aave 和 Compound 等点对池模型中资金存借不完全匹配的问题。通过引入点对点的匹配机制,为用户提供更优的利率选择,即存款利率更高,借款利率更低。

点对池模式的核心局限在于资金池的总存款量往往远超借款总额,这种失衡带来了效率问题:存款用户的利息被闲置资金稀释,而借款用户则需为整个资金池承担利息成本,而非仅支付其实际使用部分的利息。

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 比特头条