Cycle Trading:降息落地后各类资产价格变化

一、时隔四年再启宽松周期

北京时间9月19日凌晨2:00,美联储宣布降息50基点,联邦基金利率的目标区间从5.25% — 5.50%降至4.75% — 5.0%,新一轮降息周期正式开始。此次降息50bp符合CME利率期货的预期,却超出很多华尔街投行预测。历史上,只有在经济或市场紧急时刻才曾出现首次降息50bp的情况,例如2001年1月的科技泡沫、2007年9月的金融危机,2020年3月的新冠疫情等。由于降息50bp会让市场有更大的经济“衰退担忧,鲍威尔在讲话中强调没有看到任何衰退迹象,一如既往地用这种方式来对冲市场的衰退忧虑。

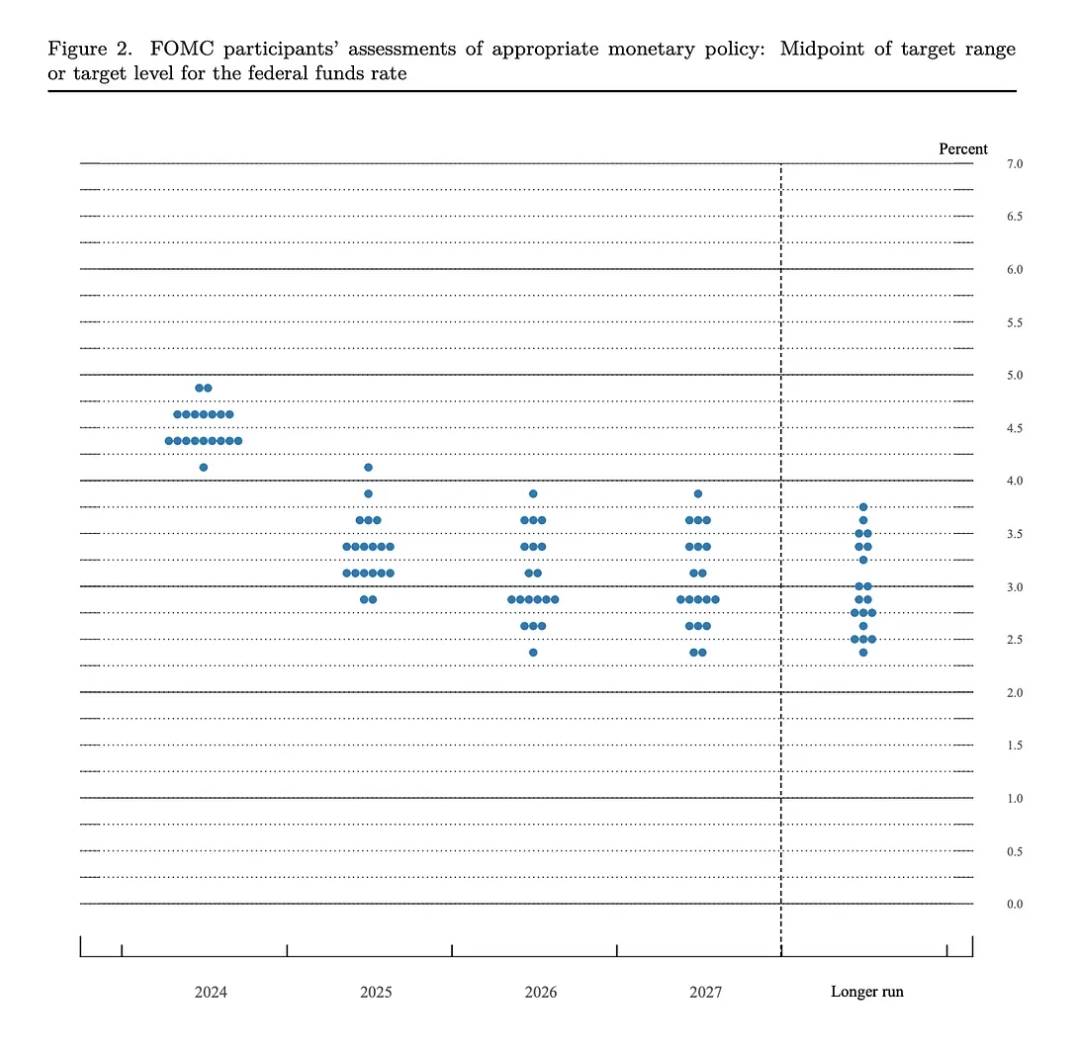

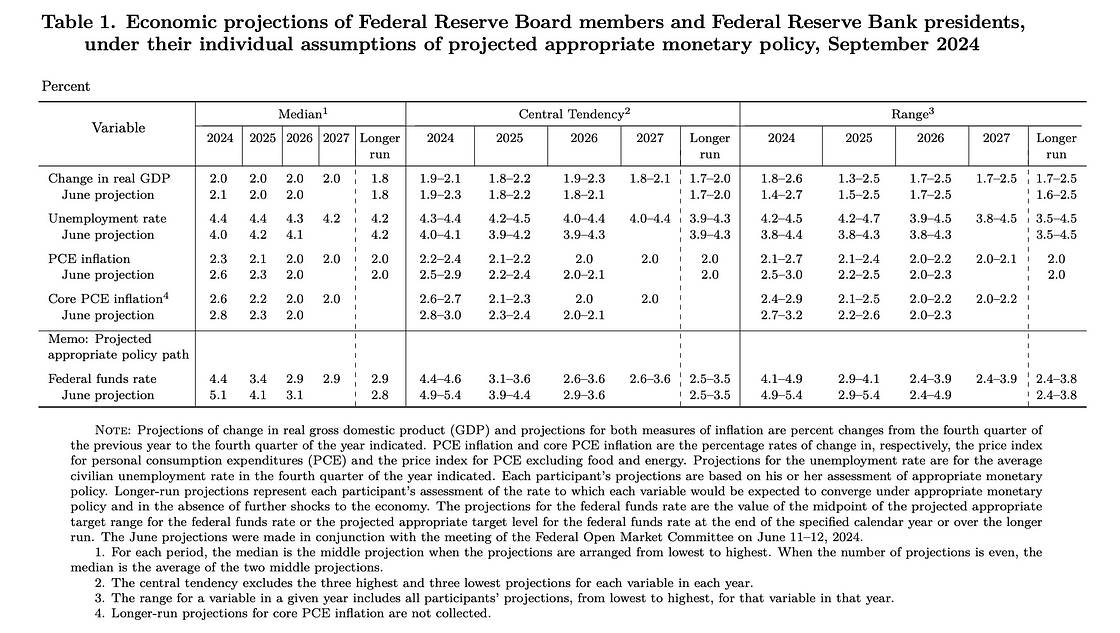

美联储同时给出了较为鹰派的点阵图,预计年内将再降息两次共计50bp,2025年降息4次共100bp,2026年2次共50bp,整体降息幅度达到250bp,利率终点为2.75–3%。点阵图给到的降息节奏较为缓慢,路径慢于CME利率期货交易的2025年9月到达2.75–3%这一水平。同时鲍威尔强调此轮降息50bp不能作为新基准而线性外推,没有设定固定利率路径,可以加快,也可以放缓,甚至选择暂停降息,会根据每次会议情况而定,一定程度上解释了收盘后美债利率的冲高。

经济预测方面,美联储将今年的GDP增速预期从2.1%下调至2.0%,将失业率预期从4.0%大幅上调了至4.4%。并将PCE通胀预期从2.6下调至2.3%。美联储的数据和表述上都显示出对遏制通胀的信心增强,同时更加关注就业。整体上较大幅度的首次降息和较为鹰派的降息节奏,美联储又大玩了一把预期管理。

二、90年代以来的降息周期

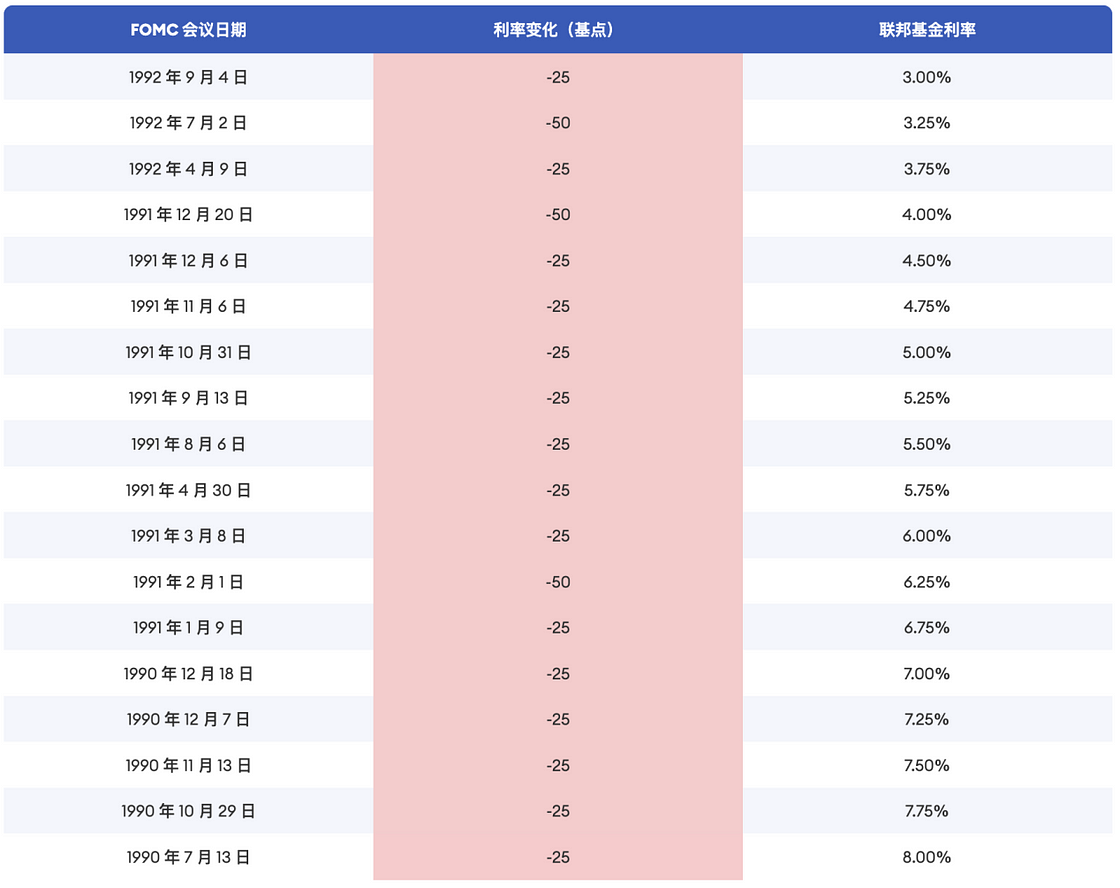

1989年6月至1992年9月(衰退式降息)

1980年代末美国利率快速上升,导致储贷银行出现短期存款利率高于长期固定贷款利率的困境,美债收益率出现倒挂。美国金融业爆发“储贷危机,大量银行、储蓄机构倒闭。叠加外部海湾战争影响,1990年8月至1991年3月,美国经济陷入美国经济研究局(NBER)定义的衰退区间,历时8个月。美联储于1989年6月开启超过三年的降息周期,累计降息681.25BP,政策利率上限由9.8125%下降至3%。

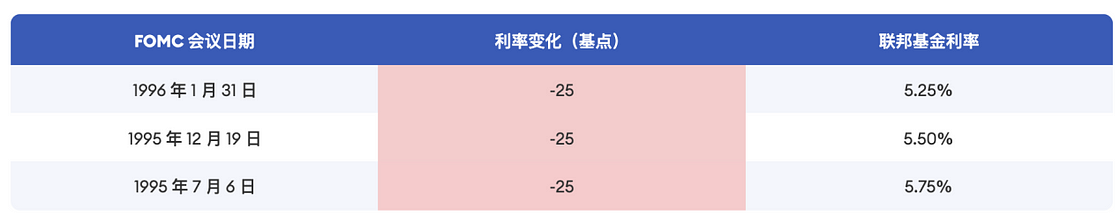

1995年7月至1996年1月(预防式降息)

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 比特头条